数字水泥网陈柏林 2013~2014年中国水泥市场研究报告

来源:

来源: 数字水泥网 发布时间:2014年04月27日

2013年,中国经济依然保持了较强的发展势头,全国固定资产投资维系20%的平稳增长,尤其是基建投资和房地产投资表现抢眼,带来全年水泥产量有着超预期的较快增长。2013年全年水泥产量已经高达24.2亿吨,增速达到9.5%,已经大幅超过去年5.7%的增长水平。

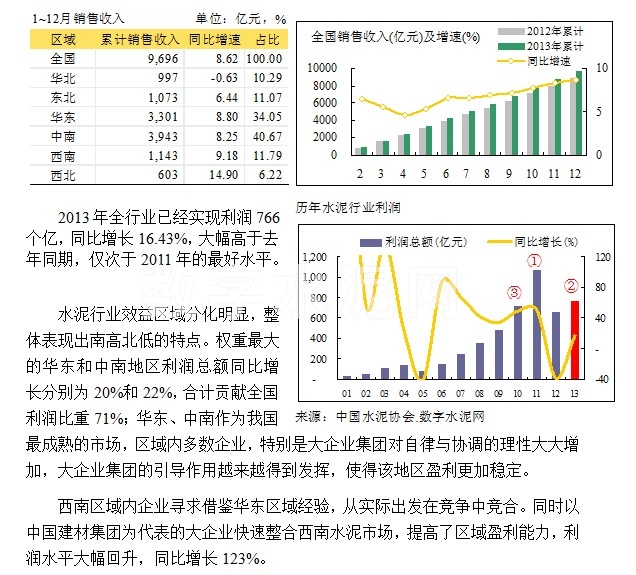

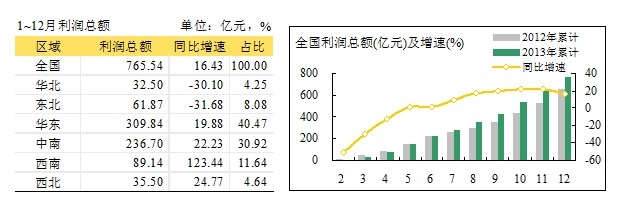

行业经济效益增长也较为喜人,2013年全行业实现利润766亿元,同比增长约16.4%,远远高于去年同期水平,创历史第二高水平,利润总额仅次于2011年。但是,水泥行业效益区域分化明显,整体表现出南高北低的特点。

一、产量:水泥、熟料保持较快增长

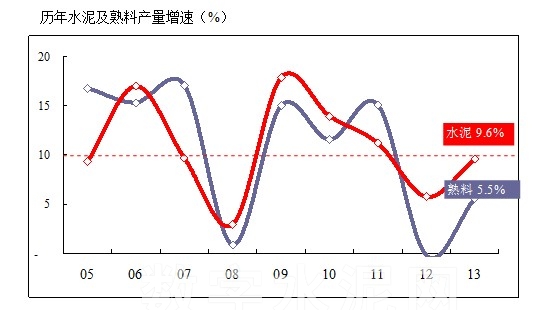

2013年全国累计水泥产量24.2亿吨,同比增长9.5%,比2012年提高了3.8个百分点。水泥熟料产量13.6亿吨,同比增长约5.5%。熟料产量增长低于水泥产量的增长,说明水泥产品结构有待进一步改善。

从近十年的水泥及熟料产量的增长趋势来看,2013年的水泥产量增速高于2008和2012年,接近2005年和2007年的水平。

从区域市场来看,产量增长出现西高东低的走势。2013年西南和西北地区水泥产量增长最快,分别达到12.8% 和17.31%高速增长;中南和华东继续保持较快增长,与全国平均水平相当;华北和东北地区由于需求下滑较快,上半年,水泥产量与去年同期相比一直呈负增长,2013年增速均低于3%,远低于全国。

全年有11个省年水泥产量超过亿吨规模,增速高的主要位于西部地区。江苏水泥产量以1.8亿吨位居全国第一。

二、水泥投资及产能增长:新增产能继续下降,供需关系改善

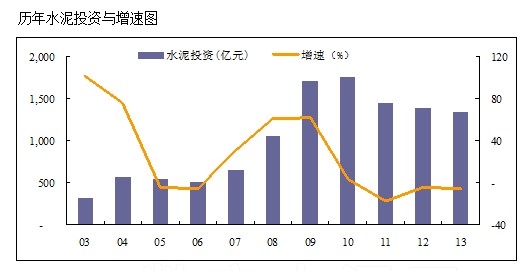

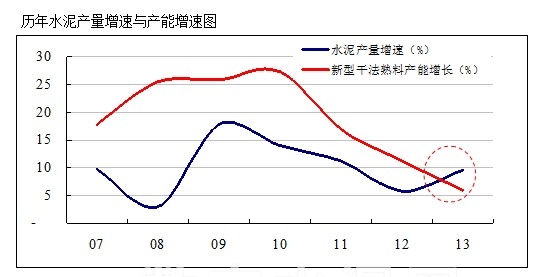

2013年全国水泥投资完成1329亿元。是继2011年的大幅下滑后,水泥投资连续3年下降,说明全行业新建生产线项目逐渐减少。据中国水泥协会统计,2013年全国新投产水泥熟料生产线72条,新增水泥熟料年设计产能9430万吨,是近近三年新增产能最少的一年。

初步核实,2013年全国新增熟料年设计产能将达到9430万吨,增速在6%左右,是近年来首次新增水泥产能增速低于水泥产量增速,说明,2013年与2012年相比,水泥行业的供需关系正在改善,但产能过剩依然是制约水泥行业发展的主要矛盾。截止到2013年底,新型干法熟料设计产能达到17亿吨(实际产能接近19亿吨),折合成水泥实际有效产能超将过31亿吨。

三、经济指标:效益迅速回升,为历史第二好年

据国家统计局统计,2013年水泥产业实现销售收入9,696亿元,同比增长8.6%,基本与产量保持同步增长,在煤炭价格导致成本大幅下降状况下,说明今年的行业盈利能力有所增强。

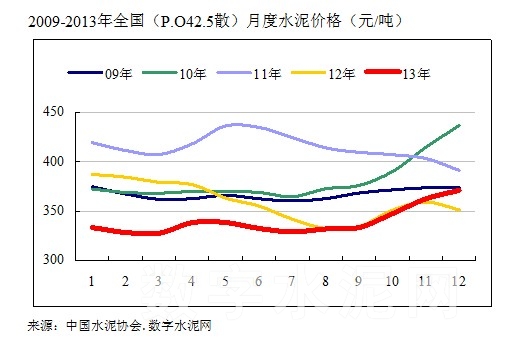

四、水泥价格:呈前低后高走势

2013年的全国水泥市场价格走势与历年相比有较大差距,前三季度水泥价格一直低位徘徊,直到8月份才与去年同期持平,9月份以后开始持续上涨,四季度末接近2009年水平。2013年水泥行业利润能创历史第二高点的主要原因之一是由于煤炭价格下跌导致生产成本大幅下降及水泥需求量继续保持较快增长所致。

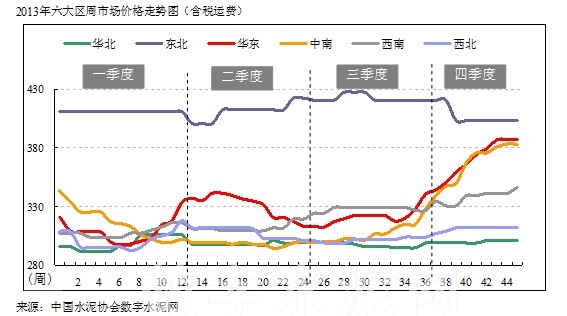

从2013年全年12个月度价格走势来看,整体价格水平呈现前低后高特点,尤其是9月底10月初表现较强上升走势。从8月份开始价格开始略高于去年同期值,至12月,全国水泥价格达到今年的最高点。根据中国水泥协会数字水泥网监测的全国省会城市水泥市场价格,12月份价格与6月份相比上涨幅度高达12%,在水泥需求旺季的四季度,12个周价格保持连续上涨趋势,充分体现出旺季走价的特点。

从区域来看,华东和中南地区全年价格表现波动最大,华东地区年初价格低迷,二季度在江西等地区的带动下有所上涨,但三季度前期又有所下滑,随后三季度末价格大幅攀升,整体表现出“淡季走量,旺季走价”的特点。中南地区价格走势呈现“V”字形特征,年初价格仅低于东北地区,但一季度末、二季度初价格跌入全国最低位,三季度携手华东开始大幅上涨,直至年底。由于华东和中南地区水泥产量占全国的比重合计接近60%,其价格表现直接影响全国水泥行业的效益好坏,旺季价格走高是今年水泥行业利润水平大幅提升的基础。

分析华东和中南地区价格表现良好的主要原因有:1、较好的市场需求表现,尤其是9月底10月初水泥需求进入传统旺季,表现强劲。2013年,这两个地区的产量增长都超过了全国平均水平;2、部分地区政府对企业进行节能减排限产,企业积极配合,尤其是限制小规模熟料线产能发挥,有效缓解产能过剩压力;

3、整体库存保持较为合理的水平,尤其是安徽地区保持的较低库存,为价格上涨提供了前提条件,而且沿江表现出熟料价格先涨,水泥价格后涨的现象;4、行业企业自律的加强,协会和大企业的引领作用。

东北地区价格表现为高位震荡走势,虽然价格水平处于全国最高,但较差的下游需求并未给企业带来更多的利润空间。

华北地区今年下游需求的表现一直较差,产销同比去年仅为1%的增长,在产能严重过剩的背景下,企业间竞争越发激烈,行业自律也毫无表现,水泥价格也表现出前所未有的低迷,价格一降再降。

西南地区整体表现震荡回升,区域差别较大,贵州高位回调,四川、云南、重庆呈现震荡上升走势。贵州在该地区表现抢眼,受需求强劲增长,水泥价格高企,8月份达到最高,到9月份价格开始向下回调,但目前依旧是西南地区价格最高区域。贵州价格回调主要是为减少周边低价地区冲击和避免立窑落后产能的进入。

西北地区整体表现相对平淡,涨跌幅不大,甘肃、青海、宁夏相对去年价格及盈利水平有所改善。

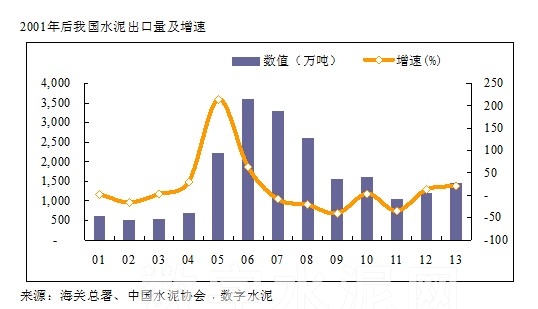

五、水泥出口:出口量回升

2013年中国水泥及熟料出口总量达到1,454万吨,同比2012年增长21.2%。其中:水泥出口1094万吨,熟料360万吨。水泥和熟料的FOB价格均略低于2012年。出口的主要国家位于非洲及周边的亚洲国家。出口目的国基本与2012年相同,出口量增长最快的国家是澳大利亚从2012年32万吨上升到108万吨。

六、2014年市场发展

2014年,我国经济发展具有基本面良好、外部环境趋于改善、市场预期好转等有利条件。中央经济工作会议强调坚持“稳中求进”的总基调,2014年中国经济将以不低于7%的增速保持稳定增长,基础设施建设投资和新型城镇化建设将成为未来经济增长的主要推动力,也是拉动水泥需求稳定增长的主要因素。房地产投资预期的不确定性,预示水泥行业未来发展机遇和挑战并存,但总体将呈现向好态势。

基础设施和新型城镇化建设将成为未来拉动水泥需求的主要动力

中央城镇化工作会议提出的六项主要任务中包括优化城镇化布局和形态,会议提出了“两横三纵”的城市化战略格局,我国已经形成京津冀、长三角、珠三角三大城市群,同时要在中西部和东北有条件的地区,依靠市场力量和国家规划引导,逐步发展形成若干城市群,成为带动中西部和东北地区发展的重要增长极。中西部将成为城市群发展的重点,2014年,国家将继续加大对西部大开发的支持力度,重点支持西部地区基础设施建设等,着力解决西部地区交通和水利两块“短板”问题,这将继续拉动水泥需求快速增长。国家开发银行预计,未来3年我国城镇化发展投融资资金需求量将达25万亿元,国家将推动出台户籍、土地、资金、住房、基本公共服务等方面的配套政策,研究推出促进中小城市特别是中西部地区中小城市发展的支持政策。

产能过剩将逐渐化解 供需关系有望得到进一步改善

化解产能过剩矛盾成为当前经济工作中的重中之重,《国务院关于化解产能严重过剩矛盾的指导意见》中提出,水泥行业严禁建设新增产能项目;坚决淘汰落后产能;2015年底前再淘汰水泥(熟料及粉磨能力)1亿吨。产能严重过剩行业项目建设,须制定产能置换方案,实施等量或减量置换,在京津冀、长三角、珠三角等环境敏感区域,实施减量置换。在分业施策中提出,加快制修订水泥、混凝土产品标准和相关设计规范,尽快取消32.5复合水泥产品标准,逐步降低32.5复合水泥使用比重;发展高标号水泥和特种水泥。水泥项目投资核准已下放至省级政府,对地方政绩的考核不再以GDP论英雄,这将有效遏制地方政府的盲目投资冲动。这一系列措施的实施,水泥行业的产能过剩矛盾将有望逐步得到化解,加上各地对大气污染治理力度的加强,有助于加快落后产能的淘汰,水泥市场供需关系将不断得到改善。

环保标准更加严格 淘汰落后产能加快

水泥行业未来发展即有机遇,也将面临着挑战。全球经济复苏较为缓慢,仍然存在不稳定不确定因素,中国经济发展仍然面临下行压力。水泥行业环保新标准已经出台,氮氧化物排放标准将更加严格,现有水泥生产线氮氧化物排放标准将调整为320毫克/立方米。2014年水泥行业将实施新的排放标准加大环境染污的治理力度,虽然水泥企业生产成本会有所上升,但通过行业自律会实现成本适度转移。环境成本的加大会加快落后产能的淘汰,在控制新增产能的条件下,市场预期仍然可观。

我们预测,2014年,水泥需求总体上将保持温和增长态势,在不考虑水泥新标准实施的情况下,水泥产量继续增长6~7%,行业利润仍维持较高水平。2014年,水泥熟料新增产能会明显放缓,落后产能有望加速淘汰,供需关系不断改善。企业兼并重组将转向民营企业开始整合市场的新局面。以提高能效和环境改善的行业创新、科技进步将持续推进。水泥区域市场的格局划分进一步清晰,主导企业对市场的影响力持续加强。优势企业在产业链延伸和国外投资方面将有不俗的表现。

打印本文

打印本文 关闭窗口

关闭窗口